Chỉ số sức mạnh tương đối RSI (Relative Strength Index) là gì?

RSI là từ viết tắt của Relative Strength Index có nghĩa là chỉ số sức mạnh tương đối. RSI được sử dụng rất phổ biến trong phân tích kỹ thuật. RSI đo tốc độ và biên độ thay đổi giá gần đây của một tài sản như mã chứng khoán hay tiền điện tử (Cryptocurrency) để đánh giá tình trạng định giá quá cao hoặc định giá quá thấp trong giá của mã chứng khoán hay tiền ảo đó.

RSI được hiển thị dưới dạng một bộ dao động (biểu đồ đường thẳng) theo thang điểm từ 0 đến 100. Chỉ báo này được phát triển bởi J. Welles Wilder Jr. và được giới thiệu trong cuốn sách New Concepts in Technical Trading Systems là một ấn phẩm mang tính đột phá của ông xuất bản năm 1978. [1]

Không chỉ đơn giản là cung cấp thông tin vùng quá mua – quá bán, chỉ số RSI còn có thể cung cấp nhiều thông tin hơn thế cho nhà giao dịch. RSI được sử dụng để cảnh báo cho nhà đầu tư biết có thể chuẩn bị có sự đảo ngược xu hướng hoặc sự điều chỉnh giá. RSI còn có thể báo hiệu khi nào nên mua và bán.

Theo tiêu chuẩn thường dùng thì chỉ số RSI từ 70 trở lên chỉ ra tình trạng quá mua. Chỉ số RSI từ 30 trở xuống chỉ ra tình trạng quá bán.

Biểu đồ đường RSI cắt xuống dưới đường quá bán hoặc lên trên đường quá mua thường được các nhà giao dịch coi là tín hiệu mua hoặc bán.

Chỉ báo RSI hoạt động tốt nhất trong phạm vi giao dịch thay vì trong thị trường có xu hướng. Chỉ báo sức mạnh tương đối RSI không đáng tin cậy trong các thị trường có xu hướng như trong phạm vi giao dịch. Trong thực tế, hầu hết các nhà giao dịch đều hiểu rằng các tín hiệu do chỉ báo RSI đưa ra trong xu hướng tăng hoặc giảm mạnh thường có thể sai.

Chỉ số sức mạnh tương đối (RSI) hoạt động như thế nào?

Là một chỉ báo động lượng, chỉ số sức mạnh tương đối so sánh sức mạnh giá cả của tài sản vào những ngày giá tăng với sức mạnh của giá cả tài sản vào những ngày giá giảm. Việc kết hợp kết quả của phép so sánh này với hành động giá có thể cung cấp cho các nhà giao dịch ý tưởng về cách giá cả của tài sản có thể hoạt động. [2]

RSI thường được sử dụng kết hợp với các chỉ báo phân tích kỹ thuật khác, từ đó có thể giúp các nhà giao dịch đưa ra quyết định giao dịch sáng suốt hơn. [3]

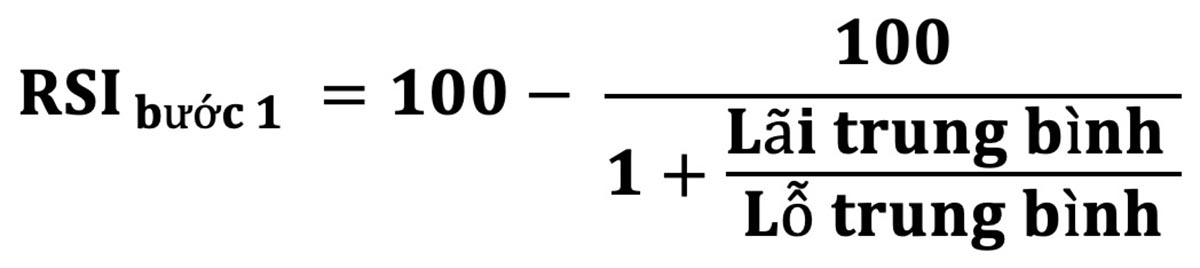

Công thức tính RSI

Công thức tính RSI gồm có 2 bước. Trong bài viết này tôi vẫn giới thiệu cụ thể cách tính toán cho bạn nào thích tìm hiểu tuy nhiên thực tế khi sử dụng các bạn cũng không cần quan tâm đến các công thức này làm gì vì hiện nay đã có các công cụ hỗ trợ giao dịch như Tradinhview, Investopedia,…. tính toán và lập biểu đồ giúp bạn hết rồi. Công việc của các bạn là nhớ về các công dụng của chỉ báo mà thôi.

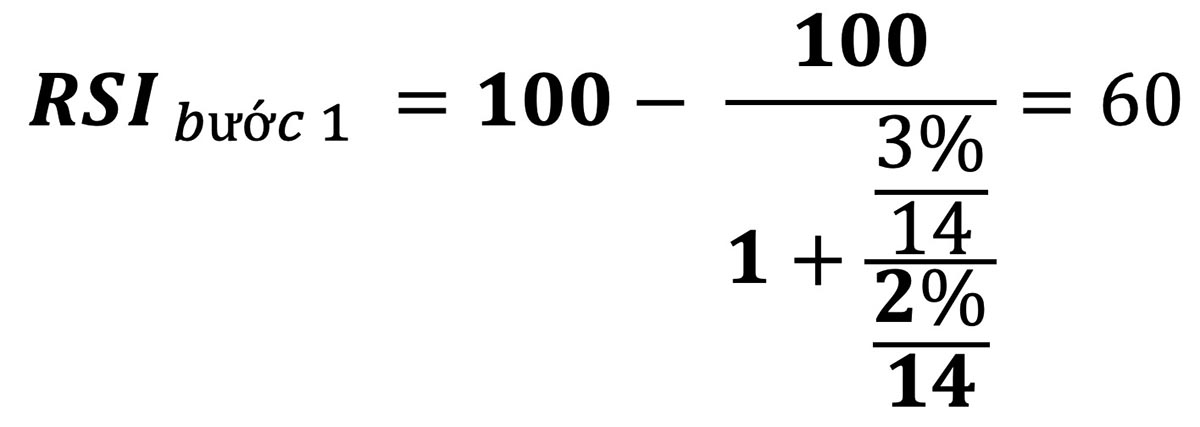

Bước 1:

Mức lỗ hoặc lãi trung bình được sử dụng trong phép tính này là mức lỗ hoặc lãi phần trăm trung bình trong một khoảng thời gian nhất định. Trong đó mức lỗ trung bình cũng sử dụng giá trị là dương. Thời gian tiêu chuẩn thường được sử dụng để tính RSI là 14 ngày.

Ví dụ: Trong 14 ngày vừa qua, thị trường đóng cửa cao hơn trong 7 ngày với mức tăng trung bình ban đầu là 3%. 7 ngày còn lại đều đóng cửa thấp hơn với mức giảm trung bình ban đầu là -0,2%.

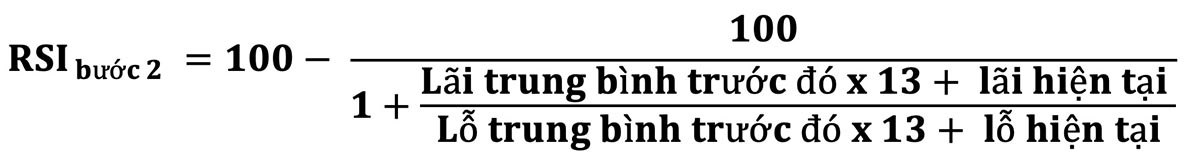

Bước 2:

Khi có 14 giai đoạn dữ liệu khả dụng, chúng ta thực hiện bước thứ 2. Mục đích của phép tính này là làm mịn kết quả để RSI chỉ gần 100 hoặc bằng 0 trong trường hợp thị trường có xu hướng mạnh.

Vẽ biểu đồ RSI

Sau khi tính toán được giá trị RSI, chỉ báo RSI có thể được vẽ bên dưới biểu đồ giá của tài sản, như minh họa bên dưới. RSI sẽ tăng khi số lượng và quy mô ngày tăng tăng. RSI sẽ giảm khi số lượng và quy mô ngày giảm tăng.

Như bạn có thể thấy trong biểu đồ trên, chỉ báo RSI có thể duy trì trong vùng quá mua trong thời gian dài khi giá ETH đang trong xu hướng tăng. Chỉ báo RSI cũng có thể duy trì trong vùng quá bán trong thời gian dài khi giá ETH đang trong xu hướng giảm. Điều này có thể gây nhầm lẫn cho các nhà phân tích mới, nhưng việc học cách sử dụng chỉ báo RSI trong bối cảnh xu hướng hiện hành sẽ làm sáng tỏ những vấn đề này.

Tại sao RSI lại quan trọng?

Các nhà giao dịch có thể sử dụng RSI để dự đoán hành vi giá của tài sản.

Nó có thể giúp các nhà giao dịch xác định xu hướng và sự đảo ngược xu hướng.

Nó có thể chỉ báo một tài sản đang bị mua quá mức hoặc bán quá mức.

Nó có thể cung cấp cho các nhà giao dịch ngắn hạn các tín hiệu mua và bán.

Đây là một chỉ báo kỹ thuật có thể được sử dụng cùng với các chỉ báo khác để hỗ trợ các chiến lược giao dịch.

Sử dụng RSI giao dịch theo xu hướng của thị trường

Sửa đổi mức RSI để phù hợp với xu hướng giao dịch

Xu hướng chính của thị trường là điều quan trọng cần biết để hiểu đúng về chỉ số RSI. Chuyên gia phân tích kỹ thuật nổi tiếng Constance Brown chỉ ra rằng chỉ số quá bán của RSI trong xu hướng tăng thường cao hơn nhiều so với mốc 30, tương tự như vậy chỉ số quá mua trong xu hướng giảm thường thấp hơn nhiều so với 70.

Nhiều nhà đầu tư tạo ra đường xu hướng ngang nằm giữa mức 30 và 70 khi có xu hướng mạnh để xác định tốt hơn xu hướng chung và các điểm cực trị.

Mặt khác, việc điều chỉnh mức RSI quá mua hoặc quá bán khi giá của cổ phiếu hoặc tài sản nằm trong kênh ngang dài hạn hoặc phạm vi giao dịch (thay vì xu hướng tăng hoặc giảm mạnh) thường là không cần thiết.

Chỉ báo sức mạnh tương đối RSI không đáng tin cậy trong thị trường có xu hướng như trong phạm vi giao dịch. Trên thực tế, hầu hết các nhà giao dịch đều hiểu rằng các tín hiệu do RSI đưa ra trong xu hướng tăng hoặc giảm mạnh thường có thể sai.

Sử dụng tín hiệu mua và bán phù hợp với xu hướng

Hãy tập trung vào các tín hiệu và kỹ thuật giao dịch phù hợp với xu hướng. Nói cách khác, sử dụng tín hiệu tăng giá chủ yếu khi giá đang trong xu hướng tăng giá và tín hiệu giảm giá chủ yếu khi giá đang trong xu hướng giảm giá có thể giúp các nhà giao dịch tránh được các cảnh báo sai mà RSI có thể tạo ra trong các thị trường có xu hướng.

Mua quá mức hoặc bán quá mức

Nhìn chung, khi chỉ báo RSI cắt xuống mức dưới 30 trên biểu đồ là tín hiệu sắp đảo chiều thành tăng giá, cắt lên trên mức 70 biểu đồ là tín hiệu sắp đảo chiều thành giảm giá. Nói cách khác, người ta có thể hiểu rằng giá trị RSI từ 70 trở lên chỉ ra rằng giá cả một tài sản đang trở nên quá mua hoặc định giá quá cao so với giá trị thực của nó và giá cả có thể chuẩn bị đảo ngược xu hướng hoặc giá điều chỉnh giảm. Giá trị RSI từ 30 trở xuống chỉ ra tình trạng quá bán của nhà đầu tư hoặc định giá quá thấp so với giá trị thực tế của tài sản, báo hiệu giá cả có thể chuẩn bị đảo ngược xu hướng tăng lên trở lại.

Đối với thị trường tiền điện tử ví dụ điển hình là Bitcoin thì chỉ số RSI khung thời gian D1 có thể đạt đến mức trên 90 xu hướng giảm giá mới xuất hiện, ngược lại khi bị bán tháo thì RSI có thể thấp hơn 30 rất nhiều, thậm chí có thể dưới 10 thì xu hướng đảo chiều thành tăng giá mới xuất hiện.

Theo các chuyên gia phân tích kỹ thuật hoặc phân tích cơ bản, các nhà giao dịch thấy dấu hiệu cho thấy giá cả giao dịch ở trạng thái mua quá mức thì họ có xu hướng mong đợi sự điều chỉnh giá hoặc đảo ngược xu hướng. Do đó, họ có thể đưa ra quyết định bán tài sản đợi chờ thêm cơ hội để tối ưu hoá lợi nhuận.

Ý tưởng tương tự cũng áp dụng cho một tài sản mà các chỉ báo kỹ thuật như chỉ số sức mạnh tương đối RSI báo hiệu là quá bán. Nó có thể được coi là tài sản đang được giao dịch ở mức giá thấp hơn mức giá thực. Các nhà giao dịch chỉ theo dõi một chỉ báo như vậy có thể mong đợi một sự điều chỉnh giá hoặc đảo ngược xu hướng và mua thêm tài sản.

Diễn giải về RSI và phạm vi RSI

Trong một xu hướng của thị trường, chỉ số RSI có thể rơi vào một dải hoặc một phạm vi. Trong xu hướng tăng, RSI có xu hướng duy trì trên 30 và thường xuyên chạm mức 70. Trong xu hướng giảm, hiếm khi thấy RSI vượt quá 70. Trên thực tế, chỉ báo này thường chạm mức 30 hoặc thấp hơn.

Hướng dẫn này giúp nhà giao dịch có thể xác định sức mạnh xu hướng và phát hiện các điểm đảo chiều tiềm năng. Ví dụ, nếu RSI không thể đạt 70 trong một số lần dao động giá liên tiếp trong xu hướng tăng, nhưng sau đó giảm xuống dưới 30 thì khả năng cao xu hướng tăng đã yếu đi và có thể đảo ngược xuống thấp hơn.

Ngược lại với xu hướng giảm, nếu xu hướng giảm giá không thể đạt tới 30 hoặc thấp hơn rồi tăng lên trên 70, xu hướng giảm đó đã yếu đi và có thể đảo ngược theo hướng tăng. Đường xu hướng và đường trung bình động là các công cụ kỹ thuật hữu ích khi sử dụng RSI theo cách này.

Ví dụ về sự phân kỳ của RSI

Sự phân kỳ RSI xảy ra khi giá tài sản di chuyển theo hướng ngược lại với hướng của RSI. Nói cách khác, biểu đồ có thể hiển thị sự thay đổi về động lượng trước khi có sự thay đổi tương ứng về giá.

Sự phân kỳ tăng giá xảy ra khi RSI hiển thị giá quá bán theo sau là mức thấp cao hơn xuất hiện với mức thấp thấp hơn trong giá. Điều này có thể chỉ ra tín hiệu đà tăng giá đang tăng và việc vượt qua vùng quá bán có thể được sử dụng để kích hoạt một vị thế mua mới.

Phân kỳ giảm giá xảy ra khi RSI tạo ra mức mua quá mức theo sau là mức đỉnh thấp hơn xuất hiện cùng mức đỉnh cao hơn về giá.

Ví dụ về đảo ngược RSI dương-âm

Một mối quan hệ giữa giá tài sản – RSI mà các nhà giao dịch tìm kiếm là sự đảo ngược RSI tích cực và tiêu cực. Sự đảo ngược RSI tích cực diễn ra khi RSI đạt mức thấp mới thấp hơn mức thấp trước đó cùng lúc giá của một tài sản đạt mức thấp mới cao hơn mức giá thấp trước đó. (Điều này tương ứng với việc giá mới của tài sản có đáy thấp hơn đáy cũ nhưng RSI có đáy mới cao hơn đáy cũ). Các nhà giao dịch sẽ coi sự hình thành này là một dấu hiệu tăng giá và một tín hiệu mua.

Ngược lại, sự đảo ngược RSI tiêu cực có thể xảy ra khi RSI đạt mức cao mới cao hơn mức cao trước đó cùng lúc giá tài sản đạt mức cao mới thấp hơn mức cao trước đó. Sự hình thành này sẽ là dấu hiệu giảm giá và tín hiệu bán.

Hạn chế của RSI

RSI so sánh động lượng giá tăng và giảm và hiển thị kết quả trong một bộ dao động được đặt bên dưới biểu đồ giá. Giống như hầu hết các chỉ báo kỹ thuật, tín hiệu của nó đáng tin cậy nhất khi chúng tuân theo xu hướng dài hạn.

Tín hiệu đảo chiều thực sự rất hiếm và có thể khó phân biệt với báo động giả. Ví dụ, một tín hiệu dương tính giả sẽ là một sự giao thoa tăng giá tiếp theo là một sự sụt giảm đột ngột của một cổ phiếu. Một tín hiệu âm tính giả sẽ là một tình huống có sự giao thoa giảm giá, nhưng cổ phiếu đột nhiên tăng tốc lên.

Vì chỉ báo này hiển thị động lượng, nên nó có thể duy trì tình trạng mua quá mức hoặc bán quá mức trong một thời gian dài khi một tài sản có động lượng đáng kể theo cả hai hướng. Do đó, RSI hữu ích nhất trong một thị trường dao động (một phạm vi giao dịch) khi giá tài sản thay đổi giữa các chuyển động tăng và giảm.

Câu hỏi thường gặp khi sử dụng RSI

Tôi có nên mua vào tài sản khi RSI thấp không?

Một số nhà giao dịch coi đó là tín hiệu mua nếu chỉ số RSI của tài sản di chuyển xuống dưới 30. Điều này dựa trên ý tưởng rằng chứng khoán đã bị bán quá mức và do đó nó có thể đang chuẩn bị phục hồi. Tuy nhiên, độ tin cậy của tín hiệu này sẽ phụ thuộc một phần vào bối cảnh chung của thị trường. Nếu tài sản đang bị kẹt trong xu hướng giảm lâu dài, thì nó có thể tiếp tục giao dịch ở mức bán quá mức trong một thời gian khá dài. Các nhà giao dịch trong tình huống đó có thể trì hoãn lại việc mua thêm tài sản cho đến khi họ thấy các chỉ báo kỹ thuật khác xác nhận tín hiệu mua của họ.

Điều gì xảy ra khi RSI cao?

Vì chỉ số sức mạnh tương đối RSI chủ yếu được sử dụng để xác định xem chứng khoán có bị mua quá mức hay bán quá mức hay không, nên chỉ số RSI cao có thể có nghĩa là chứng khoán bị mua quá mức và giá có thể giảm giả sau đó. Do đó, đây có thể là tín hiệu bán chứng khoán.

Tài liệu tham khảo

1. J. Welles Wilder Jr. ” Những khái niệm mới trong hệ thống giao dịch kỹ thuật “, Trang 6. Nghiên cứu xu hướng, 1978.

2. Steve Nison. ” Kỹ thuật lập biểu đồ nến Nhật Bản, ấn bản lần 2 “, Trang 226. Viện Tài chính New York, 2001.

3. PJ Kaufman. ” Hệ thống và phương pháp giao dịch “, Trang 345-350 John Wiley & Sons, 2019, ấn bản thứ sáu.

4. Steve Nison. ” Kỹ thuật lập biểu đồ nến Nhật Bản, ấn bản lần 2 “, trang 226-227. Viện Tài chính New York, 2001.

5. Relative Strength Index (RSI) Indicator Explained With Formula.